来源:火星财经

10月31日,跨国投资银行和金融服务公司摩根士丹利发布了关于比特币的最新研究报告。这份题为《最新报告:比特币、加密货币和区块链》的报告指出,自2017年以来,比特币和山寨币已经成为了一个“新的机构投资类别”。

与摩根士丹利在2017年发布的比特币报告相比,该行对2018年的市场行情持乐观态度。该报告概述了比特币从数字现金到“新的投资类别”的演变过程,以及人们的投资策略是如何在这一过程中转变的。在这份报告中,摩根士丹利的分析师简单提到,在过去的6个月中,稳定币如何影响了比特币的价格,以及各国央行和监管机构的态度。另外,这份报告还列出了比特币存在的几个缺点,比如耗费能源和缺乏健全的监管框架。分析师透露,流入加密行业的资金发生了“令人惊讶的”变化,同时加密货币期货呈现出了不断增长的发展趋势。

多家机构跃跃欲试,加密货币期货合约或将迎来大规模爆发

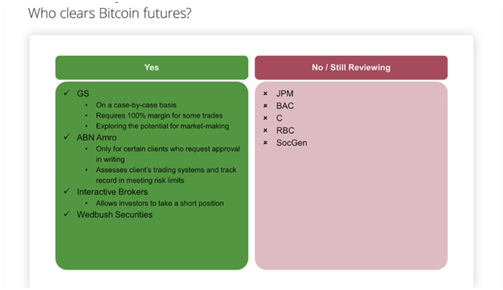

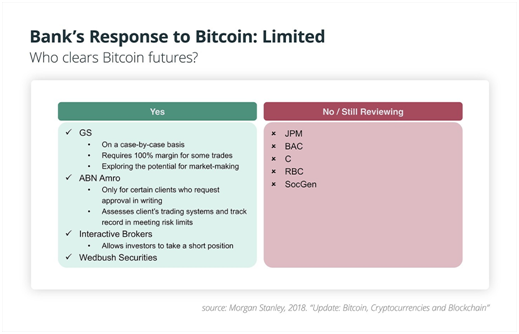

以摩根士丹利为首的银行,正在开展基于比特币的金融衍生品交易服务,对于这一发展趋势,人们感到十分惊讶。值得一提的是,该银行实际上并不打算直接交易比特币或其他加密数字货币,而是提供与期货合约相关的比特币交易服务。今年早些时候,该行的首席执行官James Gorman表示, 未来该行可能会设立新的交易柜台,专门提供与数字资产相关的衍生品交易服务。

期货合约是一种买卖双方同意在未来约定的时间内,以事先商量好的价格来购买资产合约的投资方式。合约记录了交易资产的等级和数量,并对交易双方采取何种结算方式给予了明确规定。

据彭博社报道,该行已经具备了开展比特币交易服务的基础,但只有在明确机构投资者的的交易需求确实十分强烈,以及完成了内部的审批流程时,才会正式启动交易服务。

此前,Cointelegraph曾报道,摩根士丹利告诉客户,比特币和在纳斯达克交易的证券或股票十分相似,只不过比特币的流动性远高于后者。该行推测,未来的金融市场将越来越倾向于使用加密技术。

摩根士丹利表示,在未来几年,我们认为市场的焦点可能会越来越多地转向币币交易,该交易将通过分布式账本技术进行,而非通过传统银行的交易系统。

2017年,该行曾发布一份关于比特币的报告,受此影响,人们普遍认为比特币不会在短期内获得大规模应用。自此之后,愿意开展比特币期货清算服务的机构数量几乎没有任何增长。因此,即使摩根士丹利很乐意推出这一服务项目,也很有可能是独木难支。

值得关注的稳定币

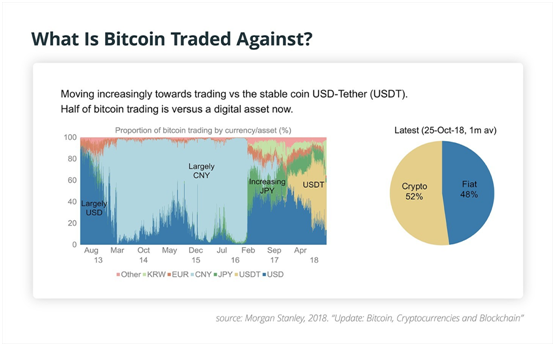

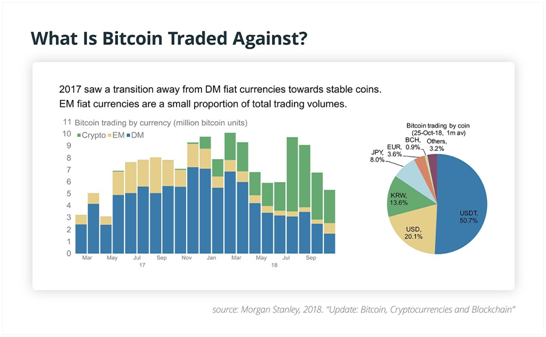

该报告特别提到了,最近在加密市场中发展快速的”稳定币”。稳定币在2017年年底初露锋芒,在2018年的夏天经历了一次大爆发,部分行业巨头也推出了自己的稳定币。

稳定币是一种加密数字货币,旨在将波动性控制在相对较低的范围,其价格通常通过诸如美元的法币、大宗商品以及其它加密资产来估算。

虽然,比特币占加密市场总值的54%,但自从稳定币进入加密市场后,比特币的交易量开始下降。进而,币价下跌开始,市场进入熊市。

该报告认为,导致这种现象出现的原因,是因为现有的很多交易所并没有推动加密数字货币同法币的兑换。研究人员表示,这是因为法币交易需要借助传统银行来进行,并需要较高的交易费用。随后,该报告指出,比特币价格的下跌对整个行业产生了连锁反应,这意味着,想要从低迷的市场环境中抽身的投资者,迫切需要找到一种可以通过美元来体现其价值的资产。

摩根士丹利的研究人员还强调,尽管稳定币近期的发展趋势得到了认可,但并非所有的稳定币都能存活下来。该报告随后指出,只有交易成本低、流动性高且具有实质性监管框架的稳定币才能获得广泛使用。

该报告虽未明确指出未来哪些稳定币会走下坡路,但有四种稳定币被着重介绍了一番,以此来提醒读者在操作过程中有些问题需要注意。

价格与美元大致相同的USDT (Tether)被认为是导致比特币交易量下跌的首要原因。2018年10月USDT的价格跌破1美元,导致其与美元的价格脱钩,对于这一问题,该报告并没有提及。市值下跌后,在10月份,市场中出现了大规模的代币抛售现象,导致交易者的信心大减。

尽管,Tether曾是最使用率最高、交易最频繁的稳定币之一,但其因缺乏透明度以及储备管理明细而卷入了一系列的丑闻风波之中。据最新的声明显示,在找到新的银行合作伙伴并得到美元的“充分支持”后,Tether的价格已经开始反弹。

此外,该报告还提到了由Winklevoss兄弟主导发行的稳定币GUSD。该稳定币由美元支持,其对应的现金储备存放在一家美国的银行中。此外,其享受联邦存款保险公司(FDIC)的“代管存款保险”服务。

加密货币市场可以为用户提供全天候的交易服务,而法币市场的运营时间具有一定的时间限制,Winklevoss兄弟希望能够对稳定币进行革新,以此打破两者之间的时间限制。

据公开资料显示,Centre是一家具有联盟性质的机构,该机构由包括比特大陆在内的多家公司共同发起成立,其目标是成为一家提供存款及兑换法币服务的金融平台。据悉,Centre是Circle的子公司,但根据彭博社的报道,该公司计划未来将其变更为一家独立机构。

与竞争对Tether相比,USDC一开始就采用了合规的操作方法。据发行协议显示,USDC允许注册审计师监督和审查他们的货币储备量。

最后,该报告提到的第四种稳定币为DGX (Digix Gold Coin)。DGX的价格与LBMA审批通过的黄金的价格挂钩,两者之间的兑换比例为1:0.9999。据悉,其黄金储备存放在新加坡的Digix银行。

比特币的“极速演变理论”

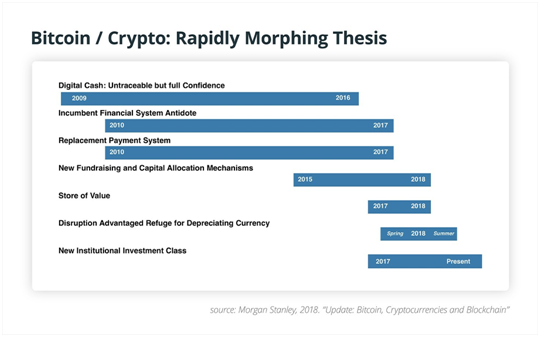

这份报告中的另一个关键点是,其推出了“比特币极速演变理论”。报告回顾了比特币的演变历程,包括数字现金(digital cash),新型融资机制,价值储存方法,到成为一种“新的机构投资类别”。

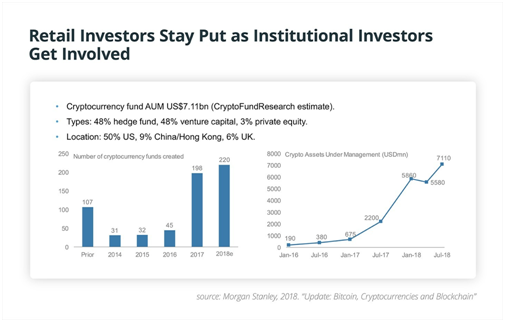

报告显示,投资比特币的资金有48%来自于对冲基金,另外48%来自风险投资,剩下的3%来自私募股权。

据悉,有超过50%的比特币投资者来自美国,9%的投资者来自于中国和香港,6%投资者来自于英国。

除了金融统计数据外,该报告还强调,一些主流的金融公司也加入了竞争行列。比较受分析师关注的几个事情包括,Bain capital参与了 Cx Institutional价值1500万美元的B轮融资,高盛和GalaxyDigital参与了BitGo价值5850万美元的融资,以及Coinbase获得了价值80亿美元的估值。由于上述投资数额较大,在业内影响颇深,很多分析师经常将其与纳斯达克、富达以及嘉信理财进行对比。

该报告还提到了一种新的发展趋势,即加密公司正在积极的与机构展开合作。例如,双子信托公司(Gemini Trust)与纳斯达克进行合作,以对市场行情进行监控。

从报告来看,尽管机构的参与使市场的发展态势看上去较为良好,但该报告继续提到,在监管环境不成熟的情况下,资产管理公司仍不愿承担声誉风险。该行还强调,目前,市场中缺乏能够对加密数字货币以及私钥进行托管的解决方案,入场的大型金融机构的数量也较少。

央行的反应

报告指出,各国央行的做法已经发生改变。摩根士丹利的分析师表示,围绕纸质货币与数字货币的讨论已有所减少。不过,瑞典除外,因为该国尚未决定推出电子克朗(e-krona)。

该报告显示,韩国庆布县(Gyeongbuk)正试图发行数字货币以取代礼品券,同时,泰国也在研究如何促进加密数字货币的流动性和风险管理。此外,该报告正在对数字卢比是否能够降低成本展开调查,但该报告并没有对这些项目的进展进行分析,也没有预测其未来是否能够取得成功。

报告中提及的监管机构仍对加密数字货币持谨慎态度,但相关的积极评论正在增加

该报告的另一部分与监管机构有关。报告显示,监管机构并不清楚应如何更好地对加密数字货币进行分类,以及如何将它们放到一个合适的监管框架中,使其能够安全、合法地进行交易。

该报告引用了美国证券交易委员会(SEC)企业金融部门主管William Hinman的观点,称在建立客户预期和对加密数字货币进行分类方面,还有更多的工作要做,“判断加密数字货币是否为证券时,主要需要考虑两个关键点,一个是它的销售方式,另一个是买家的合理预期。”

该报告还引用了商品期货交易委员会主席ChristopherGiancarlo的观点,称加密数字货币具有成为主流金融工具的潜力。Giancarlo表示,“我个人认为加密数字货币短时间内不会消亡,他们未来还有很大的上升空间。另外,我不确定他们是否已与美元或其他硬通货展开竞争,但是我能肯定的是,世界上有些国家和地区缺乏一种稳健的法币体系,当地的人们迫切需要改变这些局面。世界上有140个国家,每个国家都有一套自己的法币体系,但大约有三分之二的法币都存在贬值问题,因此人们不得不需要一种硬通货来满足日常的支付需求,比特币或其他加密数字货币或可能够解决这一问题”。

许多区块链的优势以及正在采用该技术的公司

鉴于摩根士丹利自2016年3月以来,一直使用基于区块链的技术来处理交易流程以及进行记录备份,因此该行列出了其认为区块链技术能够带来诸多好处的论点,也就不足为奇了。

报告指出,区块链技术最适合应用于B2B的交易事务中。在该事务中,交易的参与者都是可信的。此外,该行表示,区块链技术能够为跨境支付带来诸多好处,通过区块链技术,国外的工作者可以将钱快速的汇回本国。研究人员指出,KYC以及客户数据处理具有潜在使用价值,不过他们还认为或许API更加有效。

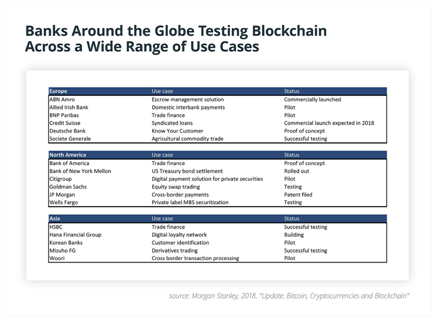

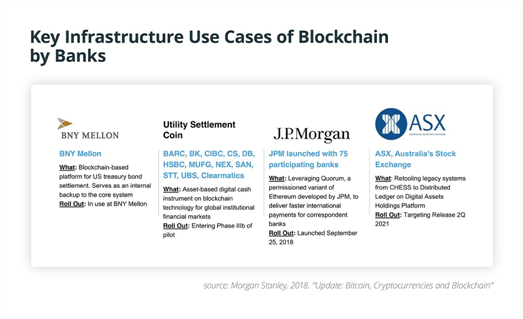

报告列出了许多正在积极测试或采用区块链技术的金融机构:

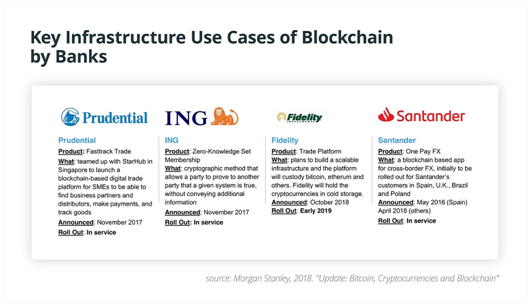

研究人员还列举了一些区块链在关键基础设施领域的应用案例,其中银行被当作重点对象予以介绍:

监管机构态度发生转变,但距完全放开仍路途遥远

尽管该报告表明,摩根士丹利以及其他主流金融机构的态度已发生重大转变,但其中也突出展示了这些机构仍在担心的几个问题。

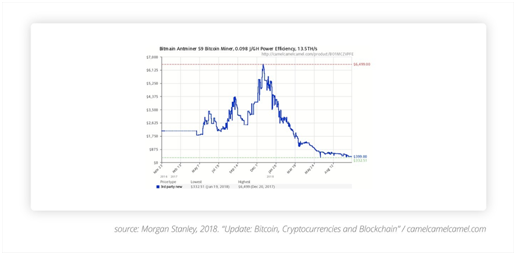

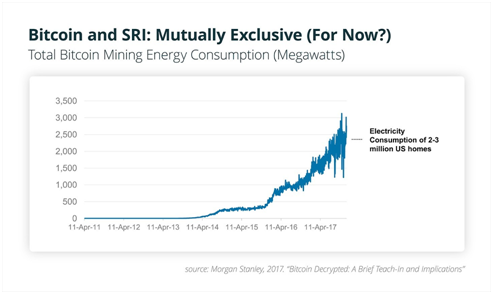

该报告表述了区块链和加密数字货币最常被讨论的缺点之一:耗电量。摩根士丹利的分析师预测,随着矿机的价格在不断下跌,用电量将进一步提高:

已有诸多媒体报道了挖矿会消耗大量的能源。在今年早些时候,Cointelegraph曾报道,比特币的耗电量或将在2018年年底达到全球总用电量的0.5%。另外,由于夏季的电费相对较高,矿工的收益可能因此受到一定的影响。

AI和区块链的兼容性极低

研究人员用了整整一页的篇幅来说明,他们相信人工智能和区块链是一对“死对头”。奇怪的是,研究人员并未花费太多笔触提供充分的论据。

摩根士丹利会定期发布加密数字货币的研究报告。该行在8月21日发布了一份名为《多元化金融:探索全球加密数字货币的监管问题》的加密行业报告。此外,摩根士丹利曾在今年1月发布了一份与比特币有关的研究报告。值得一提的是,该行在今年11月份发布的报告中,不仅首次记录了机构的投资模式发生的改变,还涵盖了加密数字货币期货合约的发展趋势。该报告对加密行业的乐观态度表明,大型的机构投资者或许更愿意在2019年使用比特币。

本文标题:大摩报告:比特币、加密货币和区块链,收录于资讯网:区块链技术栏目,由作者注册账号自主在后台发布,本站仅作为展示平台。文章包含的任何信息都与本站无关,请读者理性甄别信息是否有效,若内容中存在任何侵权、不实和违规信息,可通过邮箱与我们取得联系及时清理!

所属国家:美国

经营模式:MM做市商

所属国家:塞浦路斯

经营模式:ECN

所属国家:英国

经营模式:NDD模式

所属国家:塞浦路斯

经营模式:STP+ECN

所属国家:英国

经营模式:STP+ECN